Le compte de résultat est le premier des 3 états financiers que nous traiterons dans cette série. Que vous souhaitiez rejoindre l’univers de la finance ou que vous desiriez tout simplement réussir vos examens, cet article va vous permettre d’enfin comprendre et retenir la construction d’un compte de résultat.

Si vous souhaitez approfondir vos connaissances en finance voire vous préparer à vos entretiens, rendez-vous sur la plateforme Trainy. C’est la première plateforme 100% gratuite de formation en finance, audit et conseil financier.

Le compte de résultat, c’est quoi ?

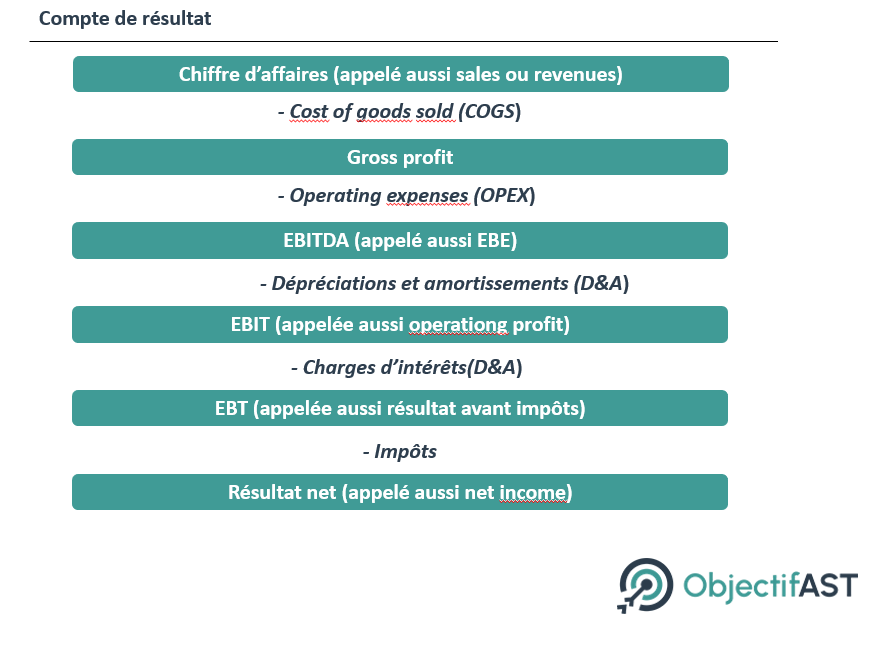

Le compte de résultat, appelé aussi P&L (Profit and loss), est avec le bilan financier et le cash-flow statement l’un des trois états financiers. Il rend compte de la performance financière dans une durée déterminée.

La top line du compte de résultat

La 1ère ligne, dite aussi top line, du compte de résultat c’est le chiffre d’affaires appelé aussi « sales ». Vous devez raisonner en croissance, on s’intéresse à la croissance du chiffre d’affaires.

Lire plus : Trainy : Décrochez votre stage en finance grâce à la seule préparation 100% gratuite

Les coûts dans le compte de résultat

Nous partons du chiffre d’affaires auquel il faut désormais retirer les coûts. En matière de coûts, vous devez distinguer les coûts directs, des coûts indirects. Les coûts fixes, des coûts variables. Pour rappel, les coûts directs peuvent être rattachés à la production d’un bien ou un service. Les coûts indirects ne peuvent pas directement être rattachés à la production d’un bien ou d’un service. Un coût indirect est un coût plus global. Les coûts fixes ne sont pas liés à la quantité produite ou vendue. En revanche, les coûts variables dépendent bien de la quantité produite.

Les premiers coûts à être retirés du chiffre d’affaires sont les COGS (Costs of goods sold) qui sont des coûts directs. La soustraction du CA par les COGS donne le Gross profit, appelé profit brut en français. Ce que vous devrez étudier c’est la marge de ce profit brut appelée marge brute.

A ce profit brut vous devez ensuite soustraire les OPEX pour operating expenses. Les OPEX sont des dépenses courantes, c’est-à-dire durant l’année fiscale, et opérationnelles car elles sont en lien avec le day to day. Ce sont des coûts d’exploitation majoritairement indirects. Les OPEX sont importants puisqu’ils donnent une idée de la capacité des managers à maîtriser leurs coûts.

La différence s’appelle l’EBITDA pour Earnings before Interest, Taxes, Depreciation and Amortization. Vous devrez vous intéresser à la marge de l’EBITDA, c’est l’EBITDA margin, c’est-à-dire EBITDA/SALES.

L’EBITDA est important car il s’apparente bien au cash, il permet de mieux comparer les entreprises entre elles car il est le vrai reflet de l’activité opérationnelle. De plus, il est très facile de le projeter pour faire un business plan.

Lire plus : Finance : classement des meilleurs Masters en 2022

Les dépréciations et amortissements dans le compte de résultat

Après avoir retiré du chiffre d’affaires les coûts, vous allez retirer les dépréciations et amortissements. Vous allez donc retrancher à l’EBITDA les D&A pour arriver à l’operating profit (appelé aussi résultat opérationnel ou résultat d’exploitation ou EBIT). Les dépréciations et amortissements sont les process de perte de valeur d’un actif au cours du temps. Une dépréciation concerne une immobilisation incorporelle (brevet, image de marque…). Les amortissements concernent les immobilisations corporelles qui ont une dimension physique.

Les charges d’intérêts et l’EBIT dans un compte de résultat

Vous venez de calculer l’EBIT, la prochaine étape consiste à extraire de ce résultat d’exploitation les charges d’intérêt pour arriver à l’EBT. C’est le résultat avant impôts. Nous retirons les charges d’intérêt avant l’impôt, car les charges d’intérêt payées sur la dette sont déductibles de l’impôt.

Le résultat net, bottom line d’un compte de résultat

La dernière étape consiste à retirer les impôts pour arriver au résultat net (ou net income). C’est le résultat attribuable aux actionnaires, une fois les créanciers remboursés.

Lire plus : Finance: Le mode d’emploi pour intégrer le monde du Private Equity